建滔积层板(01888)2006年于香港联合交易所主板上市,第一大股东是建滔化工(00148)。公司是覆铜板厂商龙头,连续十一年列全球第一,2016年市占率为14%。建滔积层板有两大业务板块:覆铜板业务及房地产业务。覆铜板业务包括环氧玻璃纤维覆铜板、纸覆铜板和上游材料;房地产业务包括地产投资和地产销售业务。

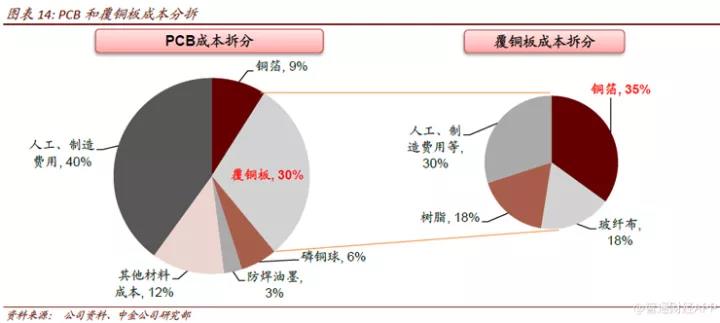

公司具备垂直整合优势,聚焦覆铜板生产,包括环氧玻璃纤维覆铜板、纸覆铜板,产业链向上延伸布局原材料(铜箔、玻纤布、树脂),下游面对1200+家PCB厂商。

中金发表研报称,预计2018年覆铜板价格有望保持稳定,主要是需求保持增长且新增产能释放有限。随着市占率扩大和产品升级,公司有望保持增长。

中金预计2017年公司的市场占有率有望达到16%左右。公司的目标是到2019年市占率达到20%。覆铜板市场集中度的提升和公司垂直整合优势有助于公司进一步提高市占率。中金重申建滔积层板“推荐”评级并上调目标价35%至15.3港元,对应2.7倍2018年市净率。

PCB产业链和建滔积层板的布局

上游原材料(占公司2017年上半年收入的10%):铜箔、漂白木浆纸、玻璃布、玻璃丝、环氧树脂和PVB。原材料主要用于内部生产覆铜板;外部出售的铜箔仅占10%。

中游覆铜板(占公司2017年上半年收入的64%)。公司主要生产硬板,包括:1)纸覆铜板(占2017 年上半年收入的10%),相对较为低端,主要应用于家电行业。公司的纸覆铜板产能占全球总产能的70%。2)环氧玻璃纤维覆铜板(占2017年上半年收入的54%),相对较为高端,主要应用于电子设备行业。公司正在不断扩大环氧玻璃纤维覆铜板产能。

下游PCB:公司面对下游1200+个PCB厂商。2015年来自前5大PCB客户的收入占比约为30%。

PCB行业的新蓝海市场:汽车电子和通信

下游需求不断扩大,汽车电子和通讯行业的新增需求有望带动新一轮增长。Prismark 预计2012~19 年汽车电子行业的增速最高(预计增长5.9%),紧随其后的是工业/制药(5.3%)和通信(5.2%)。

覆铜板市场集中度提升

台湾竞争对手公司逐渐离开覆铜板市场,留下更多市场空间。公司主要的台湾争对手公司正在逐渐转向半导体生产,这家公司同样覆盖上游材料、覆铜板和PCB 全产业链。竞争对手的转向有助于建滔积层板的业务增长和市场份额的扩大。

小厂商正在逐渐退出,主要因为:环保资质趋严,原材料短缺造成供应紧缩,小厂商无法保证自己的覆铜板生产。

2H17价格保持增长,2018年价格有望保持稳定

1H17公司覆铜板产品的综合ASP约为127港元,同比增长32%,环比增长24%。覆铜板价格上涨主要是因为上游供应短缺以及下游需求增长。上游材料价格上涨始于2Q16开始的铜箔价格上涨,随后4Q16玻璃丝和玻璃布价格开始上涨。原材料占覆铜板成本的60~65%。铜箔、玻璃布和环氧树脂分别约占50%、25%和25%。

3Q17公司三次上调产品价格,中金认为产品价格有进一步上调的空间。2017 年下半年和2018 年上半年,铜箔、玻璃丝和玻璃布新增产能没有开始放量的明确迹象,供应短缺将持续。覆铜板市场进入旺季,需求将稳步增长。

上游原材料:

铜箔:产能扩大更加侧重于锂电铜箔且比预期慢。铜箔的扩产周期从1~1.5 年增加至18~24 个月。原因在于掌握扩展瓶颈关键设备阴极辊的是日本厂商,并不会因铜箔需求增加而扩产阴极辊。2015 年底决定要扩产的厂商,今年才比较有可能明确开出新产能(如诺德、超华和长春)。因而,新产能的释放进度不会如预期的那么快。

玻璃纱和玻璃布:扩产态度偏谨慎;近期出现大规模扩产的可能性不大。玻璃布价格上涨主要是因为电子级玻璃布(约占总需求的30%)和工业级玻璃布的供需错配。供应紧张主要是因为主要厂商开始冷修。玻璃丝扩产周期为1~2 年,窑炉一旦运行则3~5 年不能停产。因此,厂商对扩产态度偏谨慎。除建滔积层板按计划扩张(+36%)外,玻璃纱的总产能变化不会很大。

全球最大的覆铜板生产商,市场份额不断扩大

中金预计2017年下半年覆铜板价格和出货量将保持增长且2018 年将保持稳定。高端覆铜板占比增加也将促进覆铜板业务的增长。建滔积层板是全球覆铜板龙头,连续12 年列全球第一,2016年市场占有率达到14%。中金预计2017年公司的市场占有率有望达到16%左右。公司的目标是到2019年市占率达到20%。覆铜板市场集中度的提升和公司垂直整合优势有助于公司进一步提高市占率。

2017年上半年公司的毛利率达到31.7%,同比增加12.6个百分点,环比增加6.4个百分点,打破2006年上半年29.6%的历史最高纪录。中金认为公司毛利率的稳健增长主要得益于产品价格上涨以及产品升级。不考虑产品价格提升且假设公司购买原材料的价格同市场预期价格一致,中金认为产品结构升级能够帮助公司毛利率同比增长4~5个百分点。

随着产品组合的升级,公司能够在扩大市场份额的同时提升销售收入。薄板、无卤素覆铜板、耐高温和其他高附加值覆铜板将保持增长趋势。

根据Prismark 数据,2016年公司在全球无卤素覆铜板市场中的份额达到1.9%,为一项突破。

2017年上半年,复合环氧树脂材料(CEM)覆铜板和环氧树脂玻璃覆铜板(FR4)在公司总收入中占比达到54%,而纸覆铜板的占比为10%。2017年上半年高端覆铜板在总收入中的占比达到14%,2016 年占比6%。公司计划到2019 年前,高端覆铜板在总收入占比达到30%。

2017年上半年,玻璃纱和玻璃布供应紧张造成公司覆铜板产量下降并导致出货量下降。覆铜板出货量同比下降8%,月平均出货量下降至900万平方米。但是,材料供应紧张推动了覆铜板价格上涨。虽然出货量下降,但是公司覆铜板业务的营收增长24%至73.64亿港元。

2017年下半年,公司按计划扩充覆铜板、玻璃纱和玻璃布产能,新产能将在年底前开始放量。新增玻璃丝和玻璃板产能将有助于缓解公司原材料短缺的问题;并且助于促进外部销售增长,提高公司的整体营收增速。此外,公司还在合作开发更具经济效益的电池级铜箔。公司适时扩大电池级铜箔产品线的产能。

房地产业务:充裕的现金流入,有望维持高派息率

房地产销售占2017 年上半年收入的18%。中金预计未来三年公司的地产项目将实现60亿港元的收入。2017年上半年,昆山开发区建滔裕景园2期和3期、江阴建滔裕景园1期和花桥建滔裕景园4期结算部分销售收入,贡献16.72亿港元营收,EBITDA利润率达到27%。未来不在增加土地储备,集中发展覆铜板业务。专业机构投资者对于公司进行房地产业务有疑虑,但2019年后该疑虑有望逐步消除,公司现有的房地产销售项目到2019年将完成确认。公司没有进一步的土地储备计划并将集中发展覆铜板主业。

财务分析及估值

2016年公司收入155.3亿港元,对应2003~2016年复合增速为13.6%;2016年净利润为43.5亿港元,对应2003~2016年复合增速为13.2%。

公司保持高派息率。建滔化工持有建滔积层板68.8%的股份。今年中期,公司每股派发0.326港元股息,派息率达到50%。中金预计公司的派息率有望保持在50%左右。

在手现金充裕。近5年,公司在手现金保持在24亿港元以上,2017年7月30日达到53.7亿港元,主要得益于房地产销售。2016 年和2017 年上半年公司的经营净现金流始终保持正流入,2015年净负债率为8.9%。

公司有望派发特别股息。昆山地产项目收入结算有望带来大量现金流,中金预计公司可能继续派发特别股息。

考虑利润率超预期,中金分别上调FY17和FY18年每股盈利预期7%和22%至1.21港元和1.23港元。盈利预期调整后,中金的预期比彭博2018年每股盈利预期高18%,对公司2018年的表现更具信心。

维持“推荐”评级,上调目标价35%至15.3 港元,对应2.7倍2018年市净率。公司的估值低于可比公司生益科技估值(3.5倍2018年市净率),因此中金认为公司对国内投资者具备吸引力。

风险:覆铜板价格开始下滑;原材料价格波动。

来源:中金公司的研报《建滔积层板:市场占有率扩大和产品升级;重申推荐评级》,作者为中金公司分析员宗佳颖。