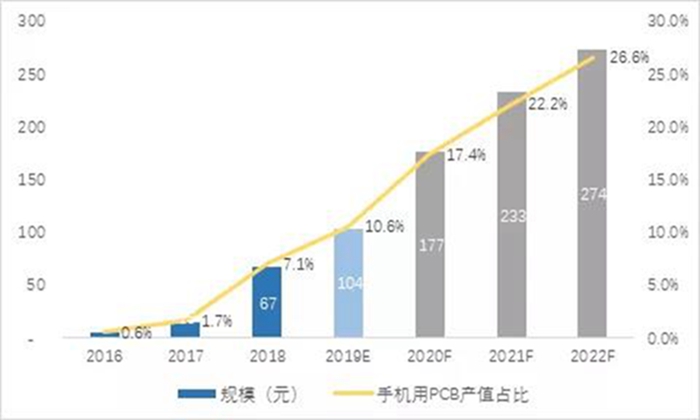

PCB

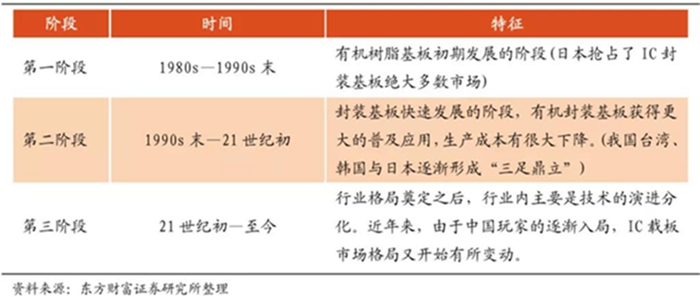

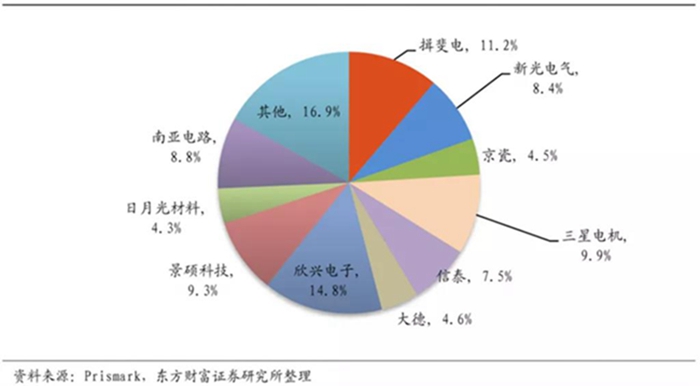

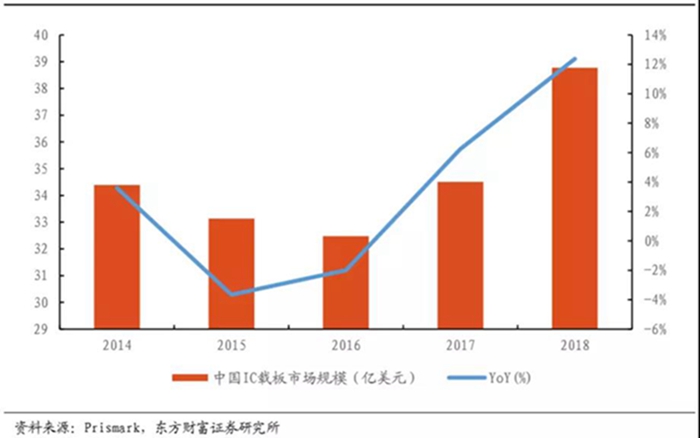

IC载板

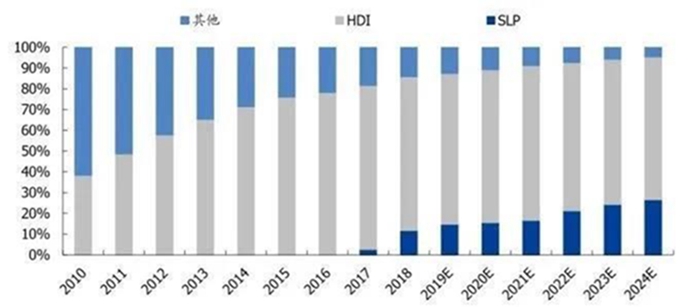

类载板

标签:

#市场

#PCB

#IC载板

#类载板