2019年电子行业重振旗鼓,PCB各企业保持高增速,随着5G的基础建设和产能的扩大,市场对高频高速PCB产生更大需求,行业整体利润率达8.45%,盈利能力维持良好。

根据目前的市场情况,且考虑到目前对高频高速性能要求的提高,短时间内PCB板的价格下降幅度不会太大,2019-2022年假定年降幅为5%,2022-2025年降幅为10%,初步预计2019-2025年国内5G基站用PCB市场容量将达到745.63亿元!

5G高频技术对电路提出更高要求。工作频率在1GHz以上的射频电路一般被称为高频电路,移动通信从2G到3G、4G过程中,通信频段从800MHz发展至2.5GHz,5G时代,通信频段将进一步提升。PCB板在5G射频方面将搭载天线振子、滤波器等器件。按工信部要求,预计早期5G部署将采用3.5GHz频段,4G频段主要在2GHz左右。

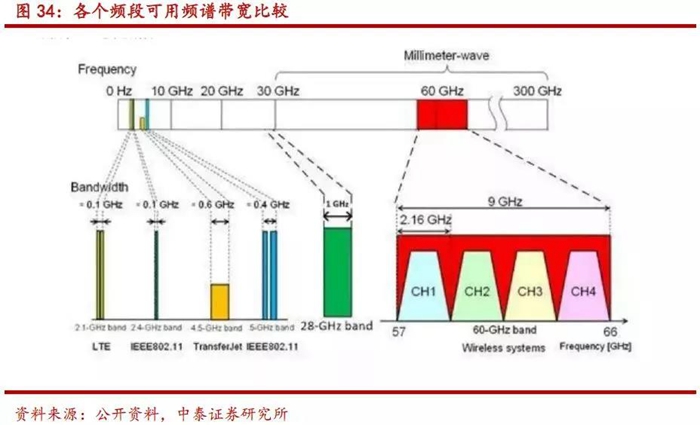

通常把30~300GHz频段内的波长为1~10毫米的电磁波称为毫米波。5G大规模商用时,毫米波技术保证了更好的性能:带宽极宽,28GHz频段可用频谱带宽可达1GHz,60GHz频段每个信道可用信号带宽可达2GHz;相应天线分辨率高,抗干扰性能好,小型化可实现;大气中传播衰减较快,可实现近距离保密通信。

为解决高频高速的需求,以及应对毫米波穿透力差、衰减速度快的问题,5G通信设备对PCB的性能要求有以下三点:

(1)低传输损失;

(2)低传输延迟;

(3)高特性阻抗的精度控制。

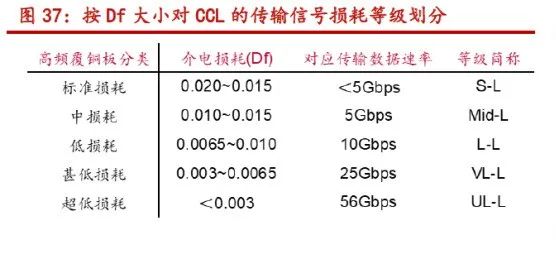

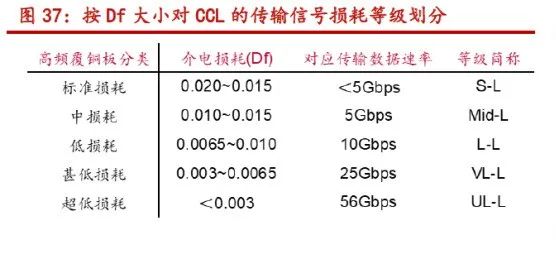

满足高频应用环境的基板材料称为高频覆铜板。主要有介电常数(Dk)和介电损耗因子(Df)两个指标来衡量高频覆铜板材料的性能。Dk和Df越小越稳定,高频高速基材的性能越好。此外,射频板方面,PCB板面积更大,层数更多,需要基材有更高耐热(Tg,高温模量保持率)以及更严格的厚度公差。

如前文所述,由于毫米波存在穿透力差,衰减迅速的缺点,5G基站的辐射半径将小于现有4G基站,根据中国联通预测,5G建站密度将至少达到现有4G基站的1.5倍。

现有4G基站主要有三个组成部分,即天线、射频单元(RRU)和部署在机房内的基带处理单元(BBU),5G基站中,原有天线和RRU将组合成新的单元AAU。MIMO大规模天线技术将用于基站建设中,Massive MIMO基站多数使用64TRX天线。Massive MIMO技术在基站的广泛应用将提升单个基站的PCB价值,高频覆铜板需求量大幅增加。

随着5G商用不断临近,5G终端产品将紧跟脚步,成为下一个增长点。5G终端消费电子、汽车电子、物联网等产业爆发,将带动PCB需求大幅提升,进而带动覆铜板产业蓬勃发展。

为应对5G终端市场机遇,与华为等品牌在手机终端材料进行合作,为5G终端市场储备大量基材技术解决方案,如高频FCCL、手机主板HDI用刚性板新基材、IC封装基板材料等。

打破外资垄断,高频高速板替代外资进行时。外资长期占据高频高速板市场,5G时代下,行业国产替代已经在有序进行。高频高速板主要应用于基站和传输、服务器等通讯设备。

服务器行业有望回暖。在经历了2017和2018年的高速增长之后,2019年迎来服务器市场的小年。有数据显示,2020年部分增量需求主要是来自BAT等互联网厂商。

2017Q1是上一轮采购周期,因此当年服务器销量快速增长。但是从行业经验来看,服务器更换周期一般是互联网3年、企业5年。也就是如果我们根据历史数据的周期性来判断,预计2020年将会是为新的一轮更换周期元年。

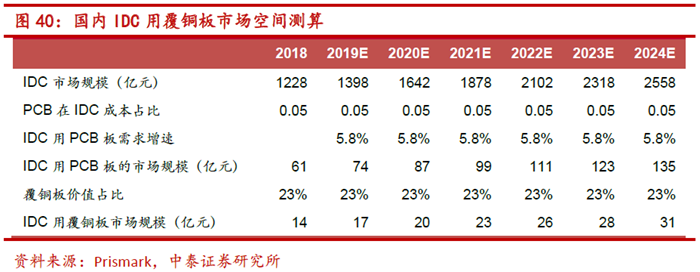

IDC作为实现云场景应用的基础设施,其景气度回升走暖有望实现带动特种覆铜板行业需求进一步走高。随着服务器数量和承载数据量级的不同,对PCB的要求逐步提高,更倾向于高速覆铜板的使用——因此PCB和高速CCL增量需求凸显。

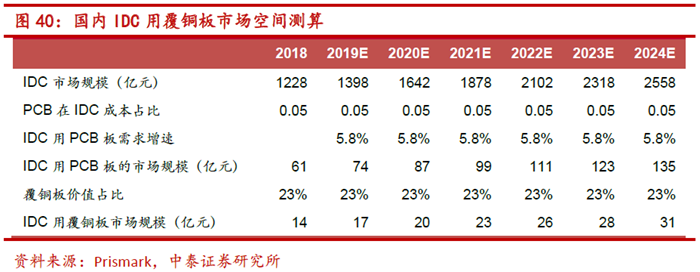

根据Prismark,未来5年内中国的IDC市场规模可能突破2500亿元,推算中国IDC用PCB的市场规模可以在近5年内达到135亿元。覆铜板成本在IDC用PCB中成本占比23%,对应覆铜板约31亿元市场规模。随着5G和云计算的应用落地,未来高速覆铜板的前景可观。

CCL上游原材料价格具备不确定性 存在潜在涨价预期

覆铜板三大原材料分别为铜箔、树脂、玻纤材料。PCB的主要原材料是覆铜板CCL,CCL占PCB材料成本的30%-40%左右,而CCL中,铜箔占CCL厚板成本的30%,薄板的50%;玻纤布占CCL厚板成本的40%、薄板的25%;环氧树脂则占15%左右。

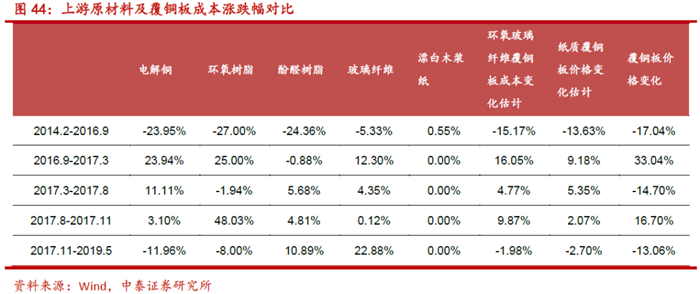

覆铜板企业成本端受原材料价格影响较大,但下游PCB行业集中度不高,覆铜板企业议价能力较强,可通过调整销售价格的方式避免毛利率下降。

在2016年下半年,覆铜板三大原材料产能不足,供求关系差导致原材料价格大幅上涨,随之而来的是覆铜板销售价格集体上涨,部分覆铜板企业甚至通过涨价,实现了毛利率的增加。

涨价的趋势持续了两年,在2018年下半年,由于部分下游PCB厂家需求偏淡,公司采取了降价策略,覆铜板价格和毛利率才有所下降。

树脂端:在2019年下半年,第四季度的环氧氯丙烷价格达到18250元/吨,环比上涨了52%。据调查,供给端产能出清是造成环氧氯丙烷供应紧张的主要原因。

全国最大的环氧氯丙烷厂因为环保问题于2018年被关停,之后多家厂家也出现停产或检修。此外,固体环氧树脂利润不高,以及环氧氯丙烷价格上涨,环氧树脂不得不涨价来抵扣成本和费用上升来保证企业利润。

除了供给端紧张之外,环氧树脂作为一种重要的有机化工原料和石油化工的重要中间体,价格上涨还源于国际原油的波动。受主要产油国的进一步减产以及美国商业原油库存减少等边际变化的影响,国际油价大幅上涨。在这种情况下,环氧树脂的价格有可能继续上涨。

铜箔端:根据中国报告网,2016年后因国家环保政策趋严导致铜箔供给趋缩,覆铜板价格紧跟铜箔产品价格上涨,自2016年底开始全球各大覆铜板厂商陆续提价,建滔积层板在2016年1年内共涨价6次。

根据Wind数据,每吨电解铜从2016年9月10日的36648元增至2019年12月10日的47545元。以出口市场价计算,每吨覆铜板也从2016年9月的5005美元增至2019年10月的5946美元。

回顾历史,原材料价格受到其他因素上涨时,覆铜板价格上涨的幅度往往高于其成本上涨的的幅度。因此覆铜板行业涨价周期内,议价能力仍然强于上下游。

封装基板成为国产替代新机遇

IC封装基板,又称IC载板,直接用于搭载芯片,不仅为芯片提供支撑、保护、散热作用,同时为芯片与PCB母板之间提供电子连接。

根据估算,2018年全球IC封装材料市场规模达200亿美元,其中比重最大的是IC封装基板,约为73亿美元。数据预测,全球IC封装基板市场稳步增长,2022年将破100亿美元。

由于IC封装基板具有很高的技术壁垒和资金投入,目前全球封装基板市场基本由日本、台湾、韩国等地区的PCB企业所占据,前十大企业的市场占有率超过80%,行业集中度较高。

目前大陆只有少数PCB企业开始研发并量产IC封装基板,由于我国半导体产业贸易逆差持续的扩大,国产化迫在眉睫。2018年我国集成电路产业进口总额达到3120亿美元,贸易逆差约为2274亿美元,相当于全球集成电路市场总额的一半。中国市场容量与本土企业产量不匹配,主要掌握在台湾、日本、韩国等地的大厂手中,国产化的潜力可观。

在这一背景和市场驱动下,国内不少厂商也积极向封装基板行业切入。目前,国内已经介入封装基板行业的企业已经有不少,还有一些印制电路板制造商也在陆续关注和进入封装基板领域。与此同时,国内封测厂商不断向BGA、CSP、SIP等中高端封装技术和产品突破。

标签:

#市场

#中国

#PCB