光刻胶是印刷线路板(PCB)、液晶显示屏(LCD)与半导体产业链的上游关键用品,具有举足轻重的地位。

光刻胶是利用光化学反应,经光刻工艺将所需要的微细图形从掩模版转移到待加工基片上的图形转移介质,由树脂、光引发剂、单体、溶剂等主要化学品成分和其他助剂组成,被广泛应用于光电信息产业的微细图形线路的加工制作,是微细加工技术的关键性材料。

在光刻工艺中,光刻胶被均匀涂布在硅片、玻璃和金属等不同的衬底上,经曝光、显影和蚀刻等工序将掩模板上的图形转移到薄膜上,形成与掩模板完全对应的几何图形。

按显示效果分类,光刻胶可分为正性光刻胶和负性光刻胶。如果显影时未曝光部分溶解于显影液,形成的图形与掩模板相反,称为负性光刻胶;如果显影时曝光部分溶解于显影液,形成的图形与掩模板相同,称为正性光刻胶。

按应用领域分类,光刻胶可分为PCB光刻胶、LCD光刻胶、半导体用光刻胶。

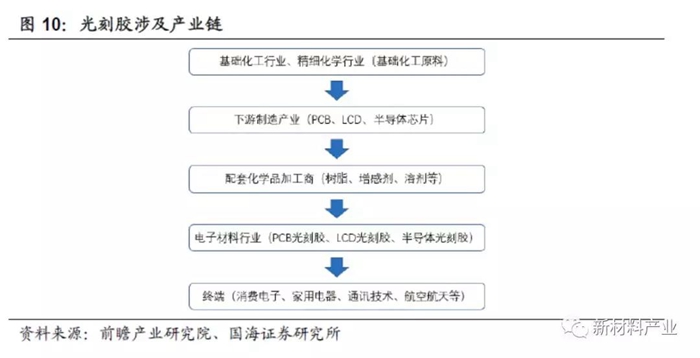

光刻胶处于产业链上游 存在技术、客户及资金壁垒

光刻胶所在产业链覆盖范围十分广泛,从上游基础化工材料行业、精细化学品行业到中游光刻胶制备,再到下游电子加工商、电子产品应用终端。光刻胶作为微电子领域微细图形加工核心上游材料,占据电子材料至高点。

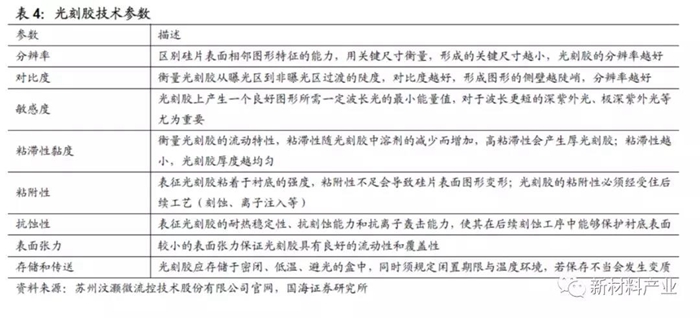

光刻胶用于微小图形的加工,生产工艺复杂,技术壁垒较高。其主要技术参数包括分辨率、对比度、敏感度,此外还有粘滞性黏度、粘附性等。其中分辨率描述形成的关键尺寸;对比度描述光刻胶从曝光区到非曝光区的陡度;敏感度为光刻胶上产生一个良好的图形所需一定波长光的最小能量值。诸多技术参数限制构成了光刻胶的技术壁垒。

由于光刻胶技术含量高且处于产业链上游,其质量直接影响下游产品的质量,因此下游企业对光刻胶供货企业的质量及供货能力非常重视,通常采取认证采购的商业模式。伴随着高的采购成本与认证成本,光刻胶生产厂家与下游企业通常会形成较为稳定的合作,这对新供应商涉足光刻胶行业设置了准入壁垒。

光刻胶研发需要有配套的光刻机、掩膜板及其他工艺,资金壁垒较高。光刻机是用于芯片制造的核心设备,目前核心技术处于垄断状态。国际上只有荷兰ASML公司可制造EUV(极紫外)光刻机,售价超过1亿欧元;而技术水平稍低的DUV(深紫外)光刻机,售价为2000万-5000万美元。国内目前只有一家企业可制造光刻机。因此,光刻技术具有较高的资金壁垒。

全球光刻胶寡头垄断 产能集中于欧美日等国家

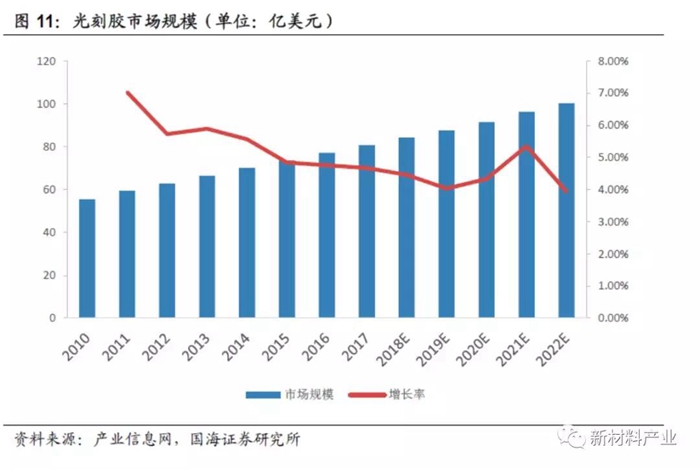

光刻胶自进入新世纪以来经历了迅速的发展历程,全球光刻胶市场规模从2010年55.5亿美元增长至2015年73.6亿美元,复合增长率为5.81%;据IHS预测,2016~2022年光刻胶消费量以年均5%的速度增长,至2022年全球光刻胶市场规模可超过100亿美元。

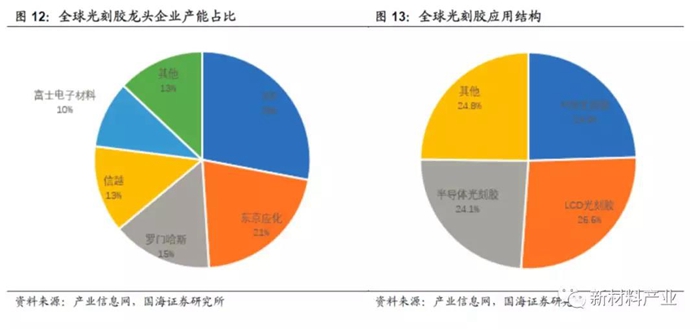

由于极高的行业壁垒,光刻胶行业呈现寡头垄断格局,长年被日本、欧美专业公司垄断。目前前五大厂商占据了全球光刻胶市场87%的份额,行业集中度较高。其中,日本JSR、东京应化、日本信越与富士电子材料市占率加和达到72%,日本可谓光刻胶行业龙头集中营。

全球光刻胶下游应用较为均衡,PCB、LCD、半导体光刻胶及其他占比基本都在25%左右。

光成像阻焊油墨是PCB制造的关键材料

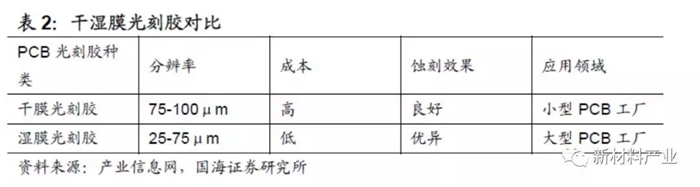

PCB光刻胶分为干膜、湿膜光刻胶与光成像阻焊油墨,湿膜性能优于干膜。

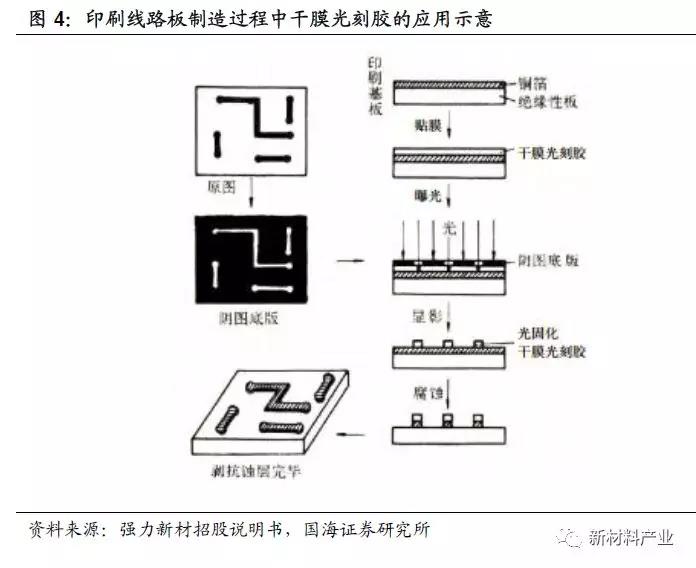

PCB印刷线路板的制作过程可分为涂胶、前烘、覆盖膜板、固化、曝光、显影、坚膜、蚀刻、清洗、去膜、清洗等步骤,其中光刻胶包含干膜光刻胶、湿膜光刻胶、光成像阻焊油墨等。

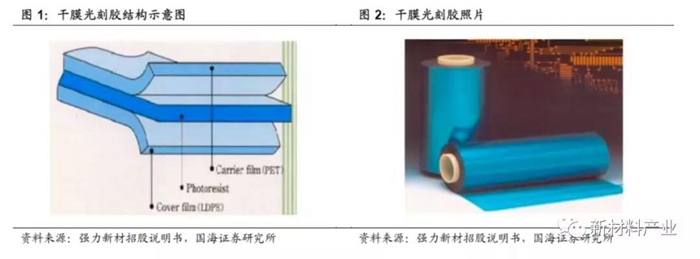

干膜光刻胶是由预先配置好的液态光刻胶在精密的涂布机上和高清洁度的条件下均匀涂布在载体聚脂薄膜(PET膜)上,经烘干、冷却后再覆上聚乙烯薄膜(PE膜),收卷而成卷状的薄膜型光刻胶;湿膜光刻胶又称液态光致抗蚀剂、线路油墨,按固化方式可分为热固化线路油墨、紫外光固化线路油墨和感光线路油墨,其中感光线路油墨重复性好、分辨率高,适用于制作精细、高密度双面和多层PCB板,是目前线路油墨的主要品种。

湿膜相对于干膜光刻胶具有高精度、低成本的优势,容易得到高分辨率,满足PCB高性能的要求。光成像阻焊油墨是防止焊锡搭线造成短路的保护层,可保证印刷电路板在制作、运输、贮存、使用时的安全性、电性能不变性。

干膜光刻胶在使用时,压合在覆铜板上,通过曝光、显影将底片(掩模板或阴图底板)上的电路图形复制到干膜光刻胶上,再利用干膜光刻胶的抗刻蚀性能,对覆铜板进行刻蚀加工,形成印刷电路板的精细铜线路。干膜光刻胶层由树脂、光引发剂、单体三种主要化学品组成,其性能主要由组分配方决定。

其中树脂作为成膜剂使光刻胶各组分粘结成膜,要求具有较好的互溶性、与加工金属表面具有较好的附着力,有较好的抗蚀、抗电镀、抗冷流、耐热等性能;光引发剂吸收特定波长紫外光后裂解产生自由基,引发光聚合单体交联,对光刻胶的感光速度、曝光时间和深度固化性等性能起到决定性影响。

湿膜光刻与干膜光刻工序过程大体相似,所使用原料不同;湿膜光刻胶性能更高,尽管成本较干膜光刻胶低,但一般设备成本高。湿膜光刻所使用的感光线路油墨为液体形态,需经匀胶后旋涂于覆铜板上,经曝光、显影、刻蚀等步骤得到最终产品。

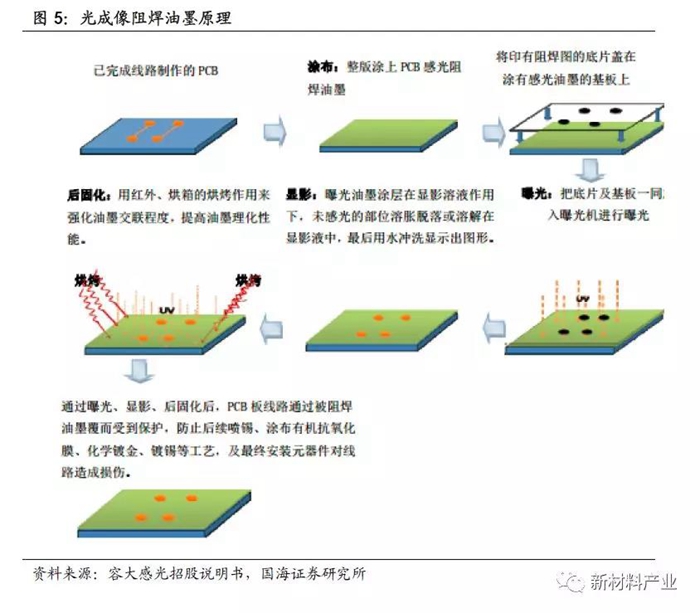

光成像阻焊油墨是PCB制造的关键材料之一,现今主流应用产品为液态光成像阻焊油墨。光成像阻焊油墨永久停留在印刷板表面,在焊盘和孔壁涂Sn时起到保护线路和绝缘作用。其主要成分为环氧树脂、单体、预聚物、光引发剂(含光增感剂)、色料等。由于预聚物结构中既有可进行光聚合的基团,又有可进行热交联的基团,通过曝光、显影可得到精准度很高的精细图形,再通过加热交联,可使阻焊膜更加致密、光滑,耐热性和绝缘性等物理电气性能更佳。

随PCB行业东移 PCB光刻胶生产企业实现转移

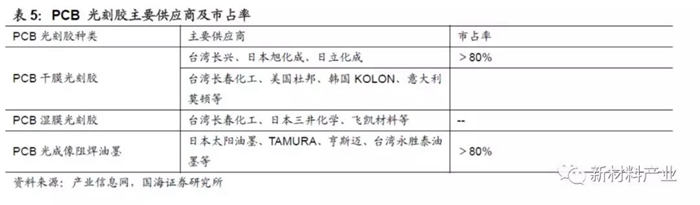

2015年,全球PCB光刻胶产值约为18亿美元。PCB干膜光刻胶厂家主要有7家,分别为台湾长兴化学、台湾长春化工、日本旭化成、日本日立化成、美国杜邦、韩国KOLON、意大利莫顿公司,其中长兴化学、旭化成、日立化成三家所占市场份额已达80%以上;

湿膜光刻胶主要生产厂家有台湾长春化工、日本三井化学、飞凯材料等;光成像阻焊油墨的主要生产商有日本太阳油墨、TAMURA制作所、欧洲HUNGTSUMAN、中国台湾永胜泰、无锡广信油墨(台资)等公司,共占据市场80%以上份额,其中日本太阳油墨一家独大,几乎占据全球60%份额。该品类高端产品和低端产品品质差异大,低端市场由中小公司占据。

目前PCB行业使用的光刻胶产品干膜居多,主要为中低端产品,产业整体东移。PCB产业对生产技术水平要求相对较低,属于劳动密集型产业。由于看好东亚地区PCB产业的发展,21世纪初起PCB光刻胶有外企东移趋势,随着PCB光刻胶生产企业进驻中国,2015年我国PCB光刻胶产值达12.6 亿美元,占全球市场份额高达70%。

2017年全球PCB产值为552.77亿美元,同比增长2%。受益于消费电子行业发展,过去十年内全球PCB市场规模年复合增长率约为2.1%;近年来由于智能手机出货量增速放缓,PCB市场规模年复合增长率有所下降,2017年恢复正增长。

5G技术对基站的高需求对PCB产业提供了强大的推动力,据Prismark预测,2018年全球PCB市场规模增长速度为7.3%,2019至2022年年复合增长率维持在3.2%左右。如此测算,至2022年全球PCB行业产值可达672.76亿美元。

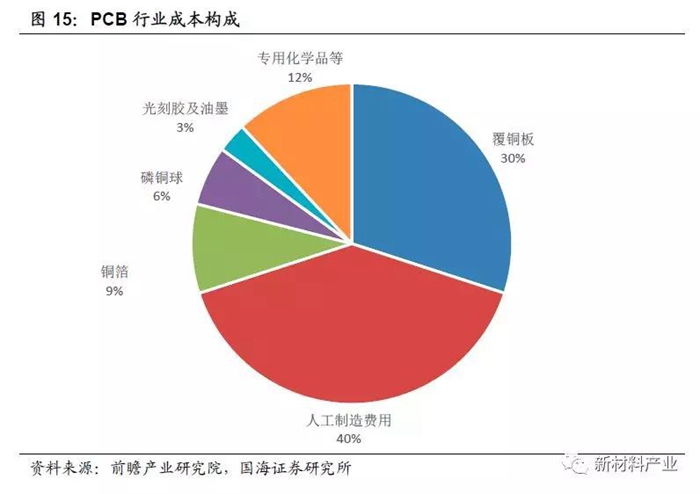

PCB行业成本构成中,光刻胶及油墨占比约3%。随着PCB行业产值的增长,PCB光刻胶行业也将平稳增长,预计2019年全球PCB光刻胶市场规模为18.36亿美元;至2022年全球PCB光刻胶市场规模可达20.18亿美元。

面对国产光刻胶产量远不及需求、国内市场大部分为国外企业所占据的情况,在中美贸易摩擦持续、大尺寸TFT-LCD与半导体集成电路快速发展的趋势下,我国光刻胶国产化率需要快速提高。目前,技术含量高的国内光刻胶企业有望迎来发展良机。

容大感光

容大感光(300576.SZ)掌握PCB油墨、光刻胶等电子化学产品生产过程中的树脂合成、光敏剂合成、配方设计及制造等关键核心技术,是PCB感光油墨和光刻胶的知名生产企业,在市场上拥有较高的品牌知名度。公司产品涵盖PCB感光油墨、光刻胶及配套化学品、特种油墨三个系列,目前产品中主要为PCB油墨贡献主要利润,光刻胶及特种油墨正处于开拓时期。

2018年公司实现营业收入4.23亿元,同比增长16.42%;归母净利润0.42亿元,同比增长13.42%。2014-2018年公司营业收入不断提高,年复合增长率达11.37%;其中PCB感光油墨为主要业务,2018年销售收入占总营业收入的比例达到92.91%,毛利率水平基本稳定于30%。近年来公司不断开拓光刻胶与特种油墨业务,二者毛利率水平远高于PCB油墨,于2018年分别达到51.93%及65.63%;2014~2018年间二者销售收入占总营业收入的比例分别提高了2.38%、0.19%。

公司是国内PCB感光油墨的龙头企业,2018年实现产量1.20万吨,同比增长10.37%,占据PCB感光油墨市场约7%份额;受原材料价格上涨影响,2018年PCB油墨毛利率有所下降。公司于2015年底建设年产10000吨PCB感光油墨生产线,计划于2019年上半年投产,PCB感光油墨产能将达到约1.8万吨/年,所占市场份额将大幅上升。随未来几年国内PCB行业的不断发展,感光油墨的需求量不断增大,公司在享有行业口碑的优势条件下,有望保持良好的竞争局面。

2018年上半年,公司光刻胶产量达到152.15吨,同比增长24.17%。公司所生产光刻胶主要应用于半导体、平板显示及IC制造等领域,分为紫外正性光刻胶和紫外负性光刻胶及稀释剂等配套化学品。2015年底公司亦筹建年产1000吨光刻胶及配套化学品生产线项目,其中TFT-LCD正性光刻胶年产700吨,计划2020年底投产,届时公司将在TFT、半导体光刻胶领域占有一席之地。

强力新材

强力新材(300429.SZ)专业从事电子材料领域各类光刻胶专用电子化学品的研发、生产和销售及相关贸易业务,公司主要产品为光刻胶专用化学品,分为光刻胶用光引发剂(包括光增感剂、光致产酸剂等)和光刻胶树脂;按照应用领域分类,主要有PCB光刻胶专用化学品(光引发剂和树脂)、LCD光刻胶光引发剂、半导体光刻胶光引发剂及其他用途光引发剂。公司主要客户包括长兴化学、旭化成、日立化成、住友化学、JSR、TOK、三菱化学、LGC、三星SDI等全球光刻胶生产商,在行业内享有较高的知名度。

2018年,公司营业收入达到7.39亿元,同比增长15.47%;归母净利润1.47亿元,同比增长15.75%。2014-2018年公司营业收入和归母净利润不断增加,复合增长率分别为27.92%、21.26%;PCB光刻胶专用化学品、显示器专用化学品及半导体专用化学品销售收入亦连年递增,五年间年复合增长率分别为13.86%、23.29%、31.64%,至2018年三者销售收入占总营业收入的比例分别为32.93%、23.70%、3.66%。

公司注重研发导向,目前已向中国国际知识产权局申请专利126项,共申请PCT专利28项,另有在日本、韩国、欧洲、美国等国家和地区申请专利;公司19个产品被认定为江苏省高新技术产品。

在各类光刻胶领域,公司是全球PCB光刻胶的主要材料供应商,随PCB产业持续向中国大陆转移,公司PCB光刻胶专用化学品的市场份额正在稳步提升,已占据市场主导地位;公司亦为LCD光刻胶的主要材料供应商,LCD光刻胶光引发剂系列产品打破了巴斯夫等跨国公司对该类产品的垄断,填补了国内空白,获得了多项发明专利。

在半导体光刻胶材料领域,公司已从事半导体KrF光刻胶用光酸、光酸中间体及聚合物用单体的生产及销售,研发实力有目共睹。强力新材已成为国内光刻胶专用化学品的龙头企业。

来源:国海证券、新材料产业